聰明資金總在市場靜局時進場,而非熱潮中搶高。當大眾退場,紀律投資者就能低價吸納優質幣種,靜待下一輪升浪。

現時最抵買的幣往往站在三大長期浪潮交匯點:全鏈連通、鏈上收益交易以及去中心化GPU算力。跨鏈領頭羊ZetaChain (ZETA)、收益衍生品核心Pendle (PENDLE)及AI算力市場io.net (IO),即使產品、營收、生態穩步增長,價格卻曾深度回調。

佢哋組成既三巨頭,有望成為分析師普遍預期、Q3流動性回來後主導「真·基建」輪動的領袖。點解呢啲Token依家值得留意?即刻睇睇。

ZetaChain (ZETA):全鏈橋接王,低位吸納機不可失

當市場急速向鏈抽象演進,ZetaChain推動「一條鏈通全鏈」構想,無論比特幣還是新興公鏈,一網打盡,現已悄悄成真。該項目現於主網運行全鏈智能合約,讓開發者原生跨ETH、Cosmos、Solana等構建DEX、社交、借貸。未來Q3流動性返潮時,這正是機構同散戶所需。以下係ZETA點解現價超賤而具反彈力的原因。

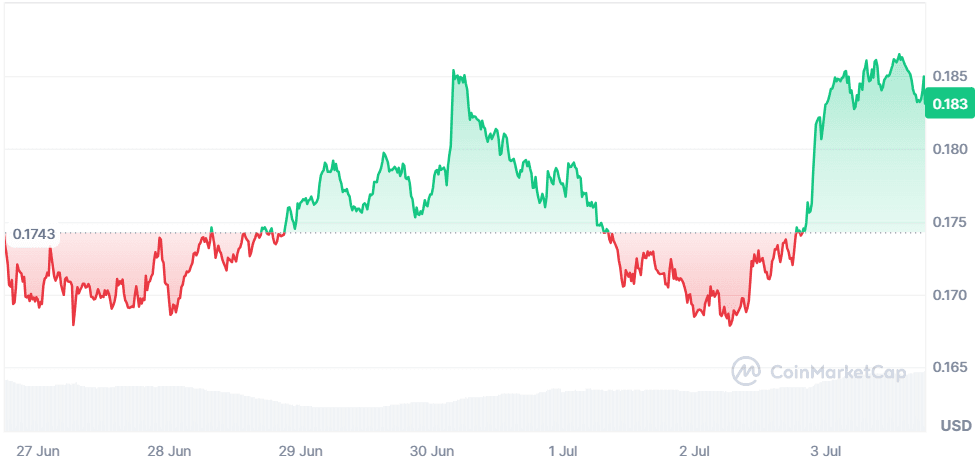

過山車之旅

- 歷史高位:2.86美元(2024年2月15日)

- 現價:約0.18美元(按高位跌94%)

- 近期壓力:7月首周將解鎖4,600萬ZETA,資金提前拋貨壓力。

這類解鎖事件通常「傳聞先沽」,但一旦供應消化,下方動力隨時扭轉整體氛圍。

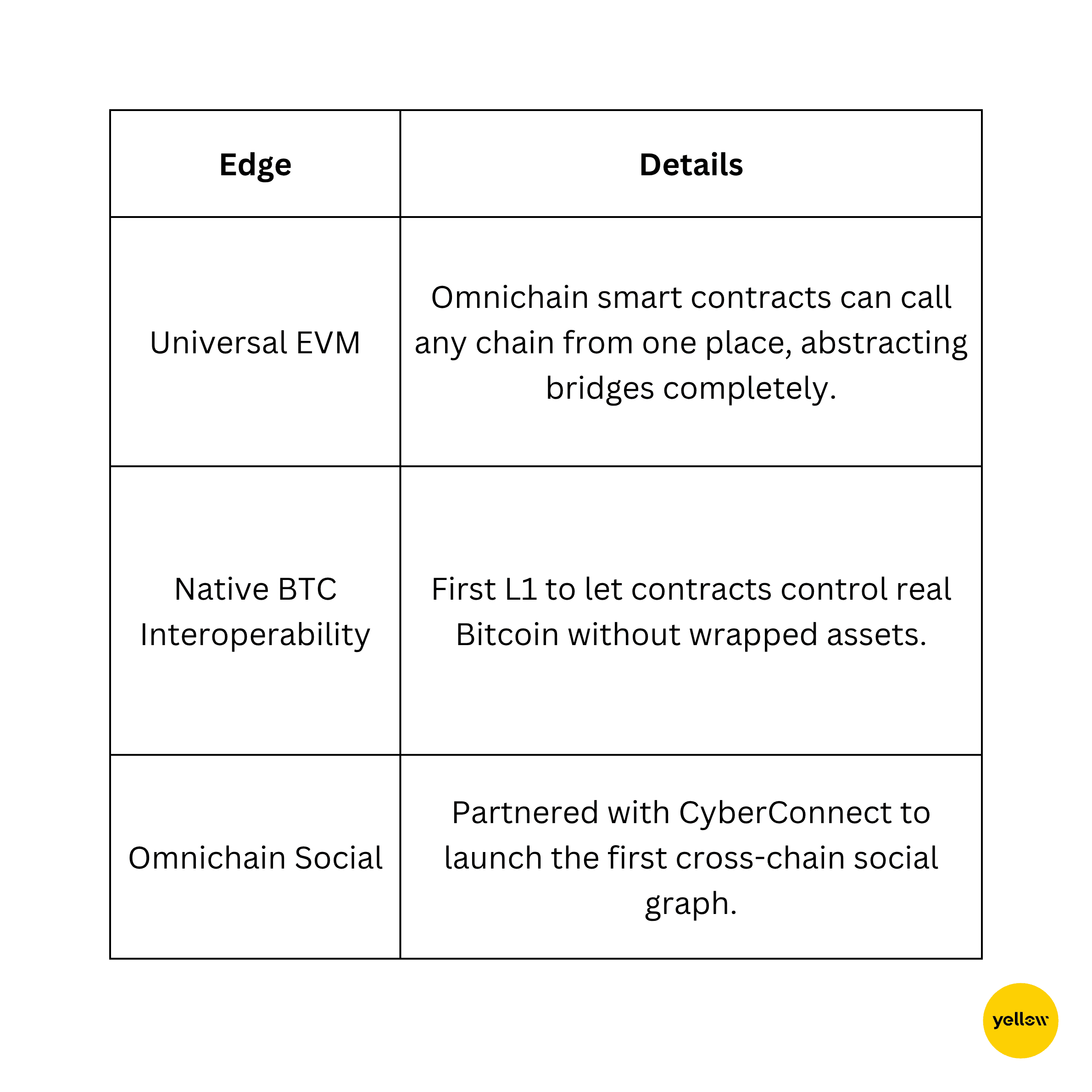

ZetaChain有咩特別?

強大Token經濟

- 功用:全鏈合約Gas,輕客戶驗證人質押、協議升級治理。

- 總供應:21億;流通:9.26億,市值約1.7億美元 — 作為管理9位數TVL的基建屬「小型」。

- 解鎖進度:未來4年線性解鎖;Q3 2025屬最大單一崖口,過暑假後稀釋壓力顯著減輕。

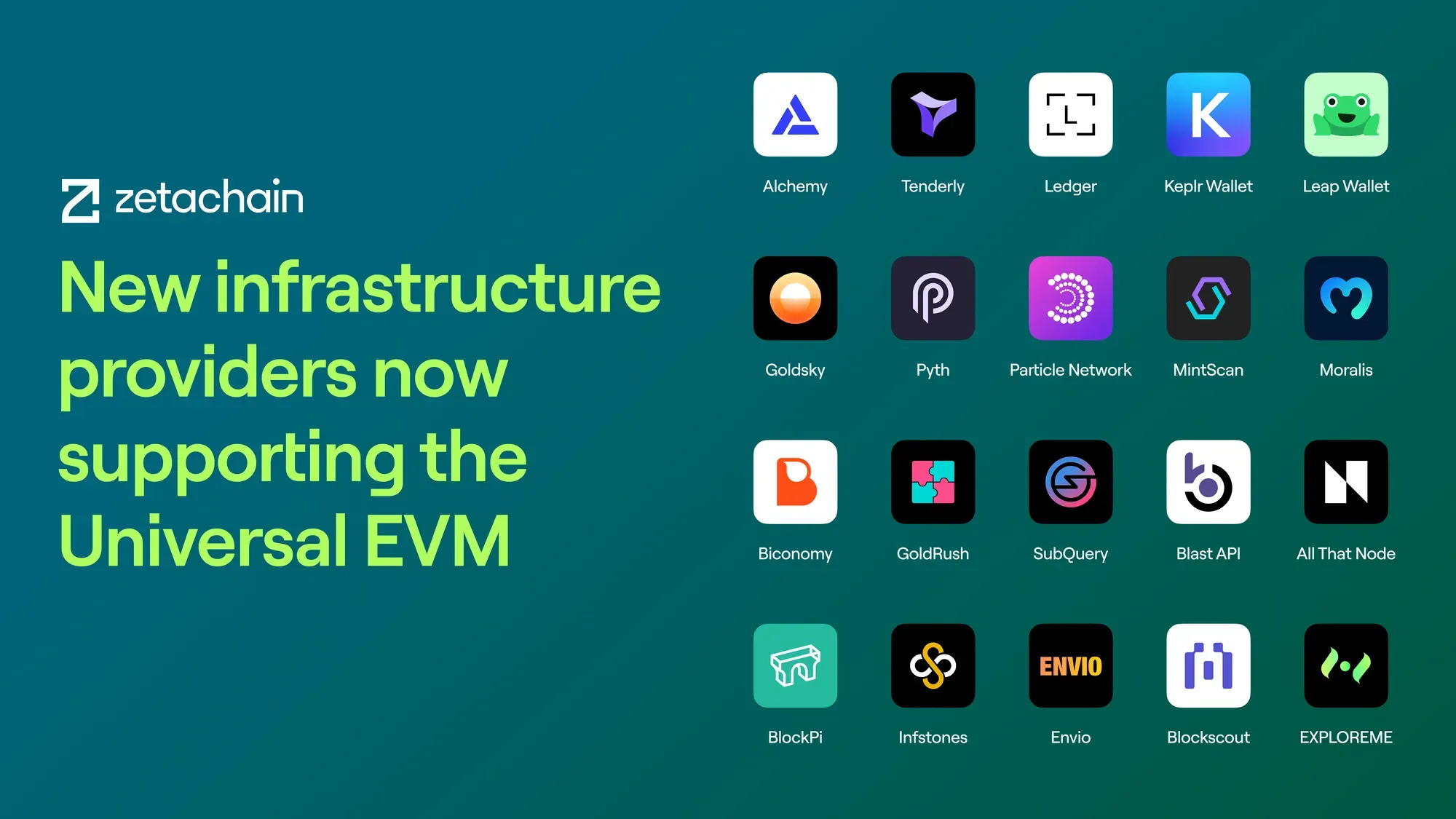

合作夥伴與生態發展

-

基建大戶:Alchemy、Tenderly、Ledger和Ankr提供RPC、偵錯、錢包支援。

-

生態應用:全鏈DEX、OmniLend、Link3社交及多個GameFi項目,原生跨鏈USDC。

-

交易所覆蓋:Binance、Coinbase、OKX、Bybit——零售及機構流動性充足。

增長機遇

跨鏈量年增一倍,但有七成仍靠風險高的包裹資產。ZetaChain原生通道可大幅降低安全及用戶體驗阻力,這正是監管和傳統金融入場的最大擔憂。隨歐洲MiCA牌照倒逼平台用更安全基建,具合規鉤子的通用L1定坐收外來流量。

點解係而家?

- 極度拋壓:市價較上架時基本面更強,但已腰斬九成四。

- 解鎖明朗:拋壓已反映,7月後通脹率大降。

- 新敘事追風:ETH重質押、BTC L2等主題,都要穩健跨鏈基礎設施——ZETA定位中立總樞紐。

如想趁Q3輪動前捕捉中型基建幣炒作空間,ZetaChain於$0.20以下吸納或會成明智部署,待全鏈魔方正式普及。

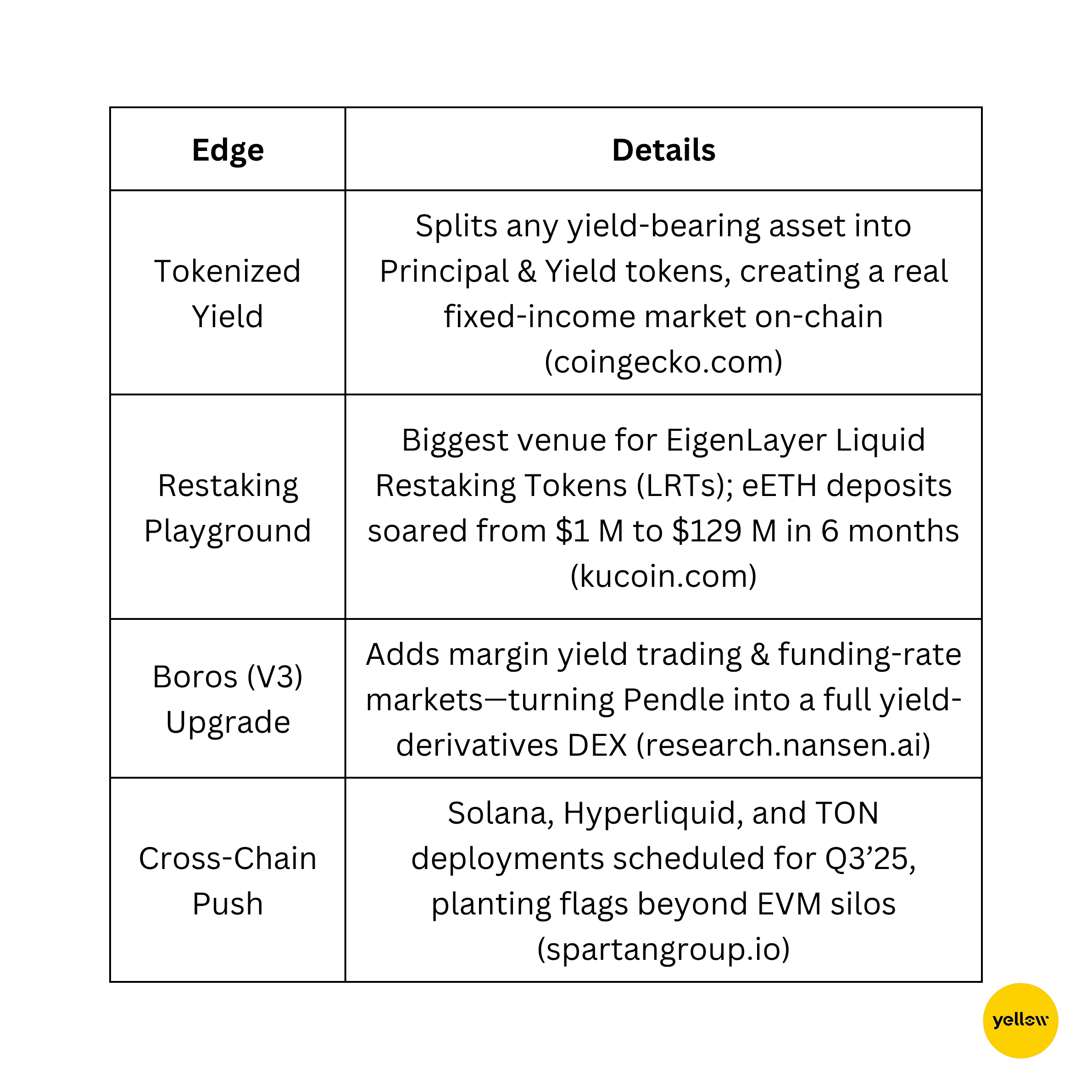

Pendle (PENDLE):最強收益交易平台,谷底沉睡

現今市場炒作未來重質押積分,Pendle早已實現主流收益定價、避險、槓桿,惟Token自20倍TVL增長下仍停留在2024年中價位。這種基本面與價格脫軌,令PENDLE成為Q3資金重歸DeFi前罕見「低吸」機會。

過山車之旅

- 歷史高位:7.12美元(2024年4月9日)

- 現價:約3.61美元(按高位跌49%)

- 利淡因素:3月空投農民獲利盤+大市風險偏好轉淡,壓價情況即使協議收入刷新紀錄亦未見扭轉。

Pendle有咩特別?

強大Token經濟

- 總供應:2.815億;流通約1.646億(58%)

- 鎖倉飛輪:流通PENDLE有超過66%被ve-locked——極大壓縮流動性,加強對費用分紅主導權。

- 發放路線:最大一筆流動性激勵已放出;餘下線性發放至2026,冇巨型解鎖崖口。

合作夥伴與生態鏈接

- 重質押巨頭:Ether.fi、KelpDAO、Swell均匯通LRT收益入Pendle池。

- DePIN結合DeFi:Aethir的GPU重質押eATH token上周剛接軌,證明Pendle可開拓全新收益層面。

- 機構牽引:Spartan、Jump、Wintermute皆於池中LP;Messari點名為「每TVL收益最高DeFi協議」。

增長機遇

DeFi下階段主題必然圍繞真收益、合規定息產品。現時Pendle每日結算超過1.5億美元收益交換,每3bps手續費全數歸vePENDLE鎖倉者。加上Solana巨量staked SOL及Hyperliquid永續融資金流,費用潛力料今年底有機會翻三倍。

點解係而家?

- 價位僅歷史高一半,但TVL已倍增,估值嚴重滯後。

- 發放供應已見峯值,三分二徘徊於ve鎖倉。

- 宏觀對口,息口高企下,鏈上定收益需求勢爆,而Pendle正是首選場域。

想買低位同時有現金流回報,Pendle係重質押收益協議搶先接駁的對沖利器。Q3大規模跨鏈推行前於$4以下吸納,有如早期Uniswap一樣。

io.net (IO):AI GPU網絡,地板價交易

當生成式AI需求急增,雲端巨企爆滿難排,io.net已成行數十萬GPU出租、價低Web2一截,但Token自上架後仍累計下跌約88%,現跌穿1美元。這種營收增長與價值被嚴重低估的局面,使IO成為Q3 AI及DePIN敘事再起前極具吸引力的低吸項目。

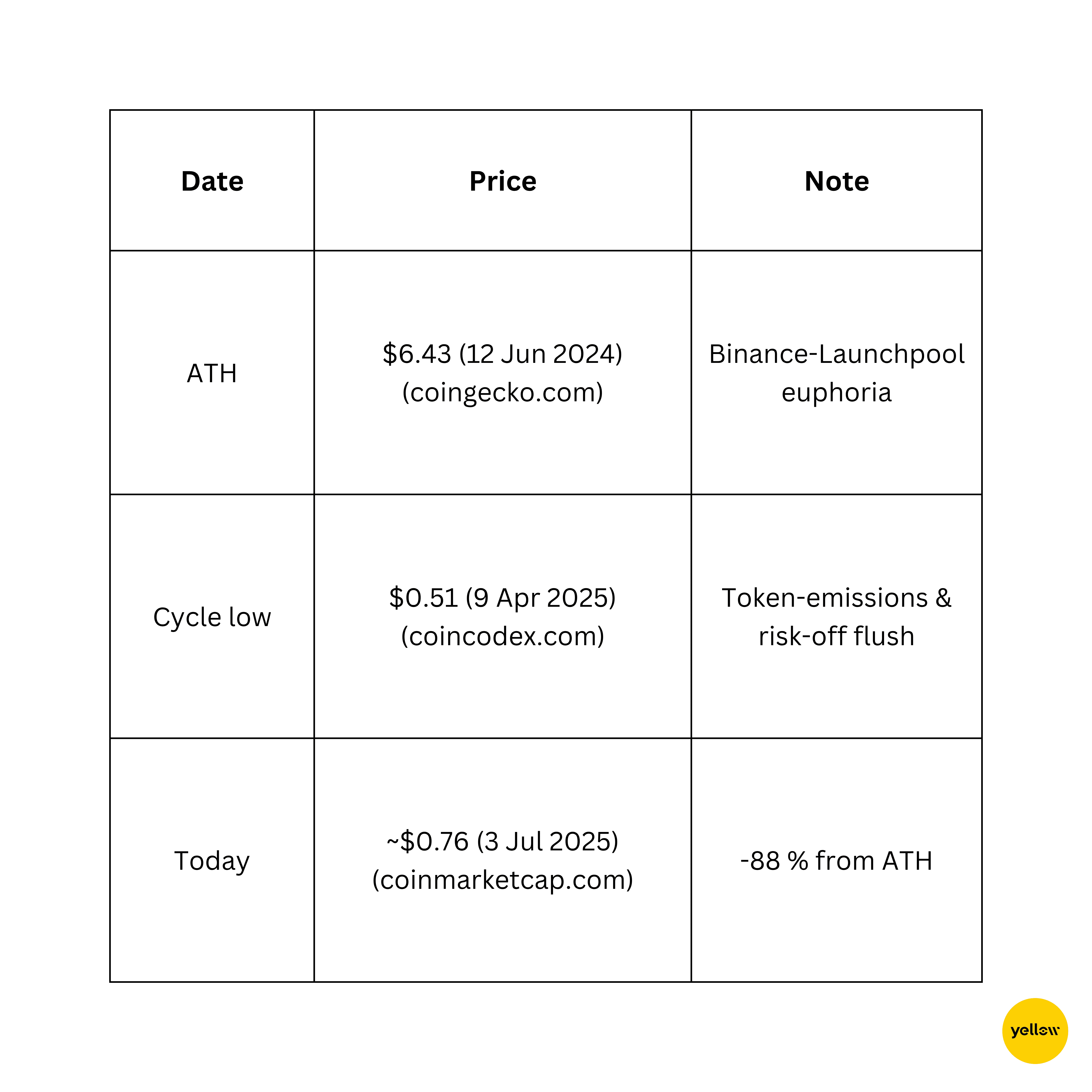

過山車之旅

解鎖陰影配合大市動盪壓價,但基本面持續進步。

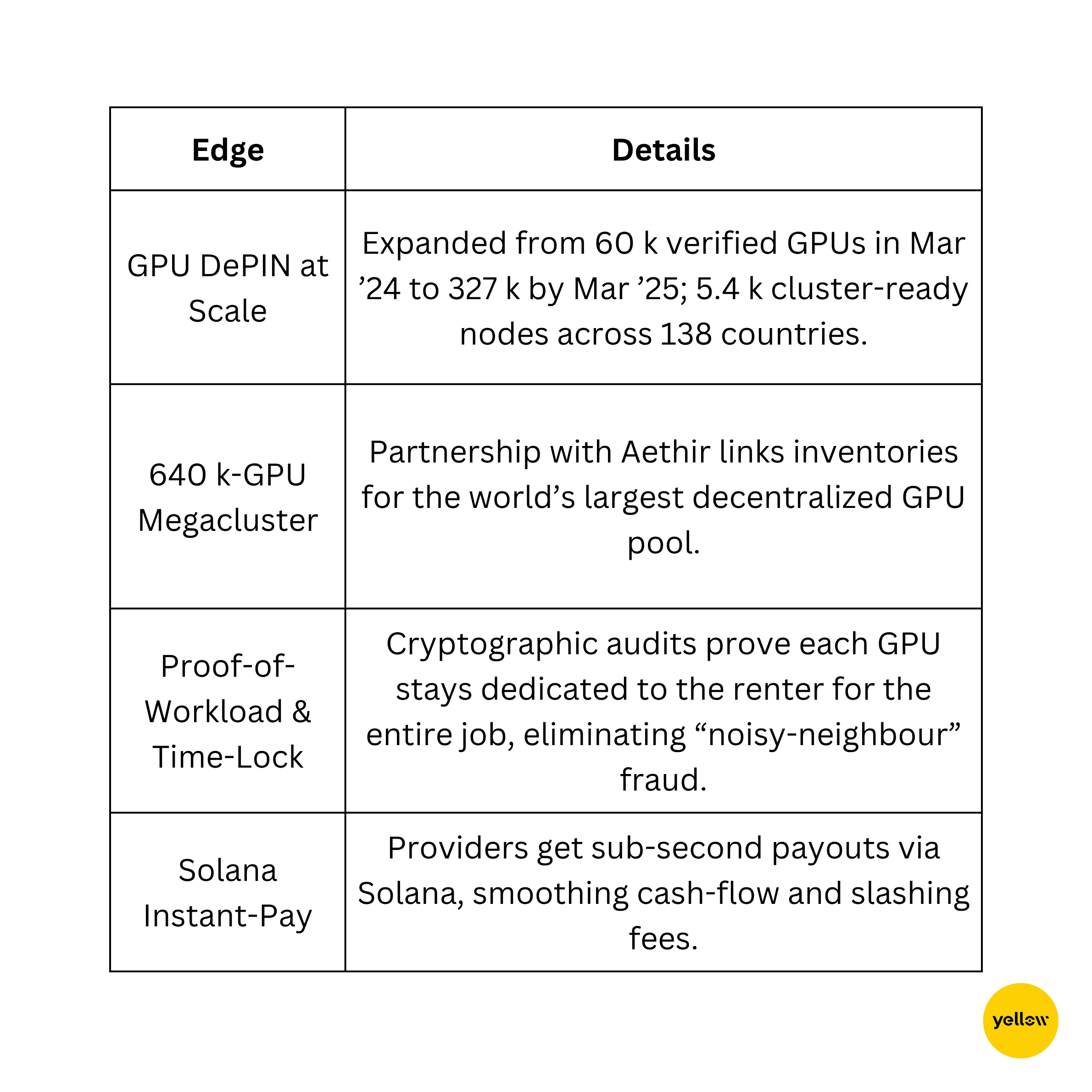

io.net有咩特別?

強大Token經濟

- 總供應:8億;流通1.688億(約21%)

- 解鎖進度:餘下3億Token 線性分20年解鎖,冇巨型供應崖口。

- 用途:驗證算力工作量Gas、質押保險,以及決定協議費用參數。

- 質押飛輪:GPU營運者須鎖IO,委託者亦共質押,以獲得協議7成費用分派。

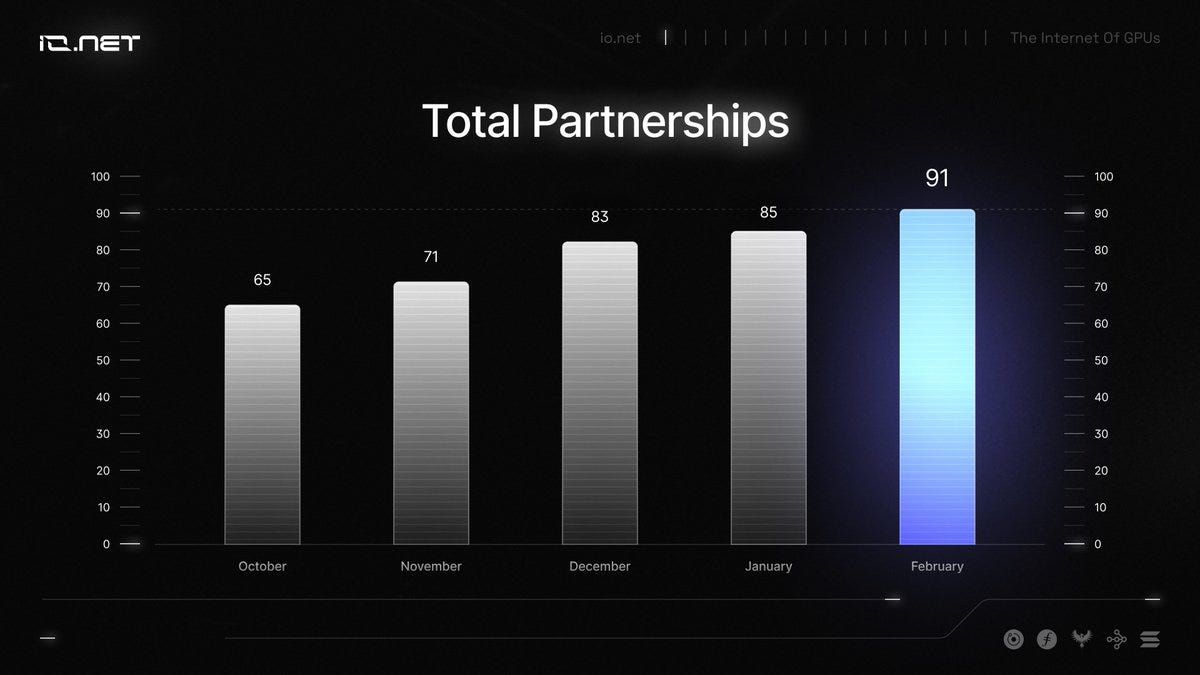

合作夥伴與生態滲透

-

3,000萬美元A輪由Hack VC、Solana Labs及OKX領投,母企IO Research估值近10億美元。

-

91個正式合作夥伴,涵蓋隱私L2及Agentic-AI初創,2025年2月已落地。

-

IOG基金會新推2,000萬IO建設者資助,進一步撬動AI專案對算力和Token新需求。

增長機遇

DePIN分析員估去中心化算力市場2028年達300億美元。io.net GPU時租現時比AWS A10平約三成,加密技術保護下贏價錢戰。AI初創搶平價GPU、監管趨嚴推數據主權基建時,可即時調度超過30萬GPU卡的跨鏈算力市場正中紅心。

點解係而家?

- 割價估值:市值低於1.3億美元,但實際協議收入不斷增長。

- 賣壓消化:最重解鎖已完成,現時發放屬慢滴。

- Q3催化劑:建設者資助湧入、HyperGPU集群、Solana原生USDC結算,AI主題回潮時收入具2-3倍潛力。

- 均值回歸:就算回吐高位25%,IO亦可報價$1.60,無需創新高也能翻倍。

對於專門撈底、重視現金流回報既投資者—— front-row seat to the AI compute land-grab,io.net 為踏入2025年第三季前提供其中一個最具優勢的不對稱投資機會。低於 1 美元的 IO 可能就好似當年 AWS 還係車庫伺服器時買入一樣。

Closing Thoughts

跨鏈模組、收益市場同人工智能算力組成下一波加密世界基建嘅骨幹,而呢啲正正係 ZetaChain、Pendle 同 io.net 已經提供嘅服務。ZETA 解鎖咗原生比特幣轉去 EVM 嘅鏈上轉帳,PENDLE 將所有 restaking 同 staking 收益流變成一個可交易嘅固定收益市場,而 IO 就租緊成十萬計 GPU,價錢連 AWS 都比唔上。每個網絡都已經上線、帶來收入,而且同頂尖企業合作,技術實戰驗證過,但佢哋嘅代幣依然比歷史高位低咗 50–90%。今個夏天解鎖拋售壓力就快撐過,加上即將展開嘅新跨鏈部署、Solana 集成同 AI 需求激增,基本面、技術準備同催化劑終於一齊向好。再加埋大環境逐步改善,依家可能係罕見機會,喺依啲實際基建代幣「趁低吸納」,捕捉第三季起步嘅新升浪。