本週股市再度創下歷史新高,即便油價出現暴跌,突顯不同資產類別敘事可能大相逕庭。

由AI科技浪潮與海外資金湧入支撐,美國及亞洲股市大漲,歐洲則小幅上揚。大宗商品方面,OPEC+傳出可能增產,使布蘭特和WTI原油創下近兩年來最差單週跌幅,能源類股隨原油下挫。美國核心PCE數據低於預期推動美債殖利率及美元下滑,市場討論提前降息,進一步提振風險資產。比特幣則衝上新一輪高點,市場討論BTC主導率飆升是預示新一波山寨季,抑或將其擁堵。

以下為2025年6月23日至29日跨資產市場總覽及主要推動力量。

🟨 股票回顧

股市創高,關稅疑慮未阻前進

-

S&P 500 週五再創新高,收在6,173點(周漲2.4%)、那斯達克受AI晶片提振(Nvidia +1.8%)、Nike營收上修股價勁揚15%。能源表現弱,受油價重挫影響。

-

FTSE 100 本週小升0.4%,收於8,799點,防禦型類股支撐走勢,惟英鎊強勢打壓出口族群。

-

日本日經指數自一月以來首次重返4萬點大關,本週大漲3%,因關稅疑慮減緩且美中稀土協議帶動。

-

印度Nifty 50指數大漲2.4%至新高25,638點,外資回流推升,Jio Financial(+3.5%)及ICICI Bank(+1.6%)領漲。

-

HDB Financial 15億美元IPO獲2倍超額認購,Micron樂觀財測則帶動AI硬體氣氛。

🟩 商品追蹤

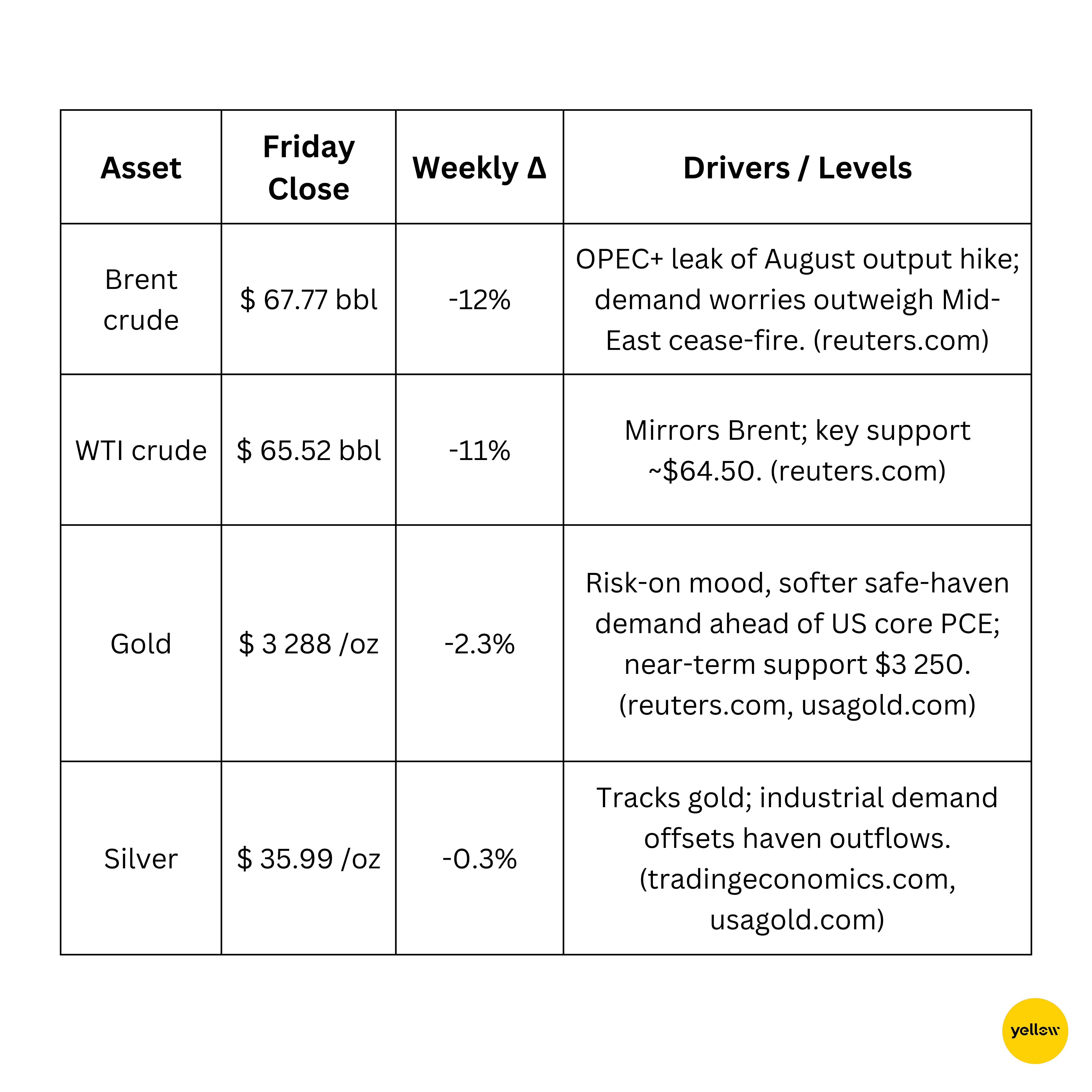

OPEC+增產傳聞拖累油價重挫12%,黃金走軟

銅價穩守8,800美元/噸支撐,中國釋出房地產刺激政策訊號,提振需求預期。

🟦 匯率與外匯動態

美元指數創三年半新低,市場押注降息

-

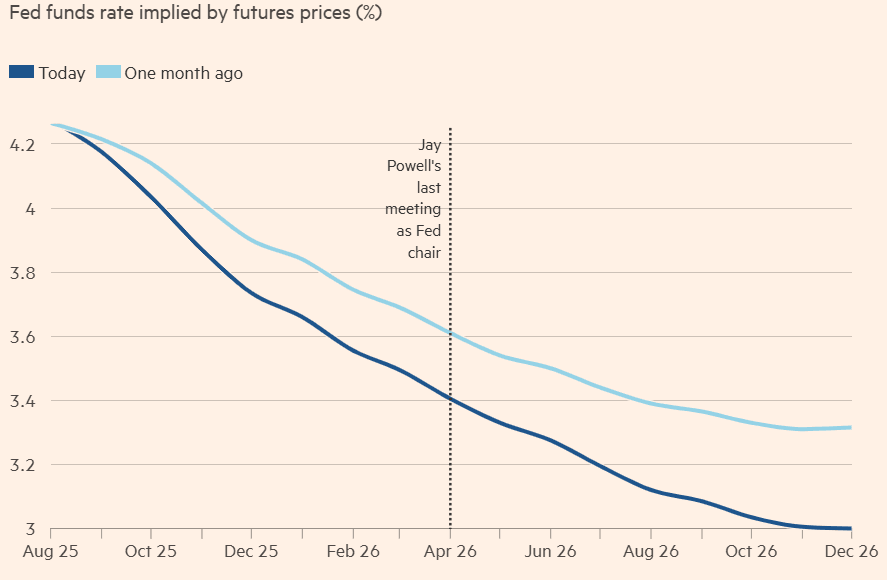

DXY:跌破97.5(周跌0.8%),交易員預期鮑爾接任者鴿派,九月啟動63基點降息循環。

-

EUR USD:升至1.17,受惠歐元區PMI數據樂觀,加上七月後降息機率下降。

-

USD JPY:美債殖利率走低與月底出口商結匯,助日圓由147升至144.6。

-

USD INR:印度盧比受外資持續流入推升,週升0.7%收在85.48。

🟥 債券殖利率與利率動態

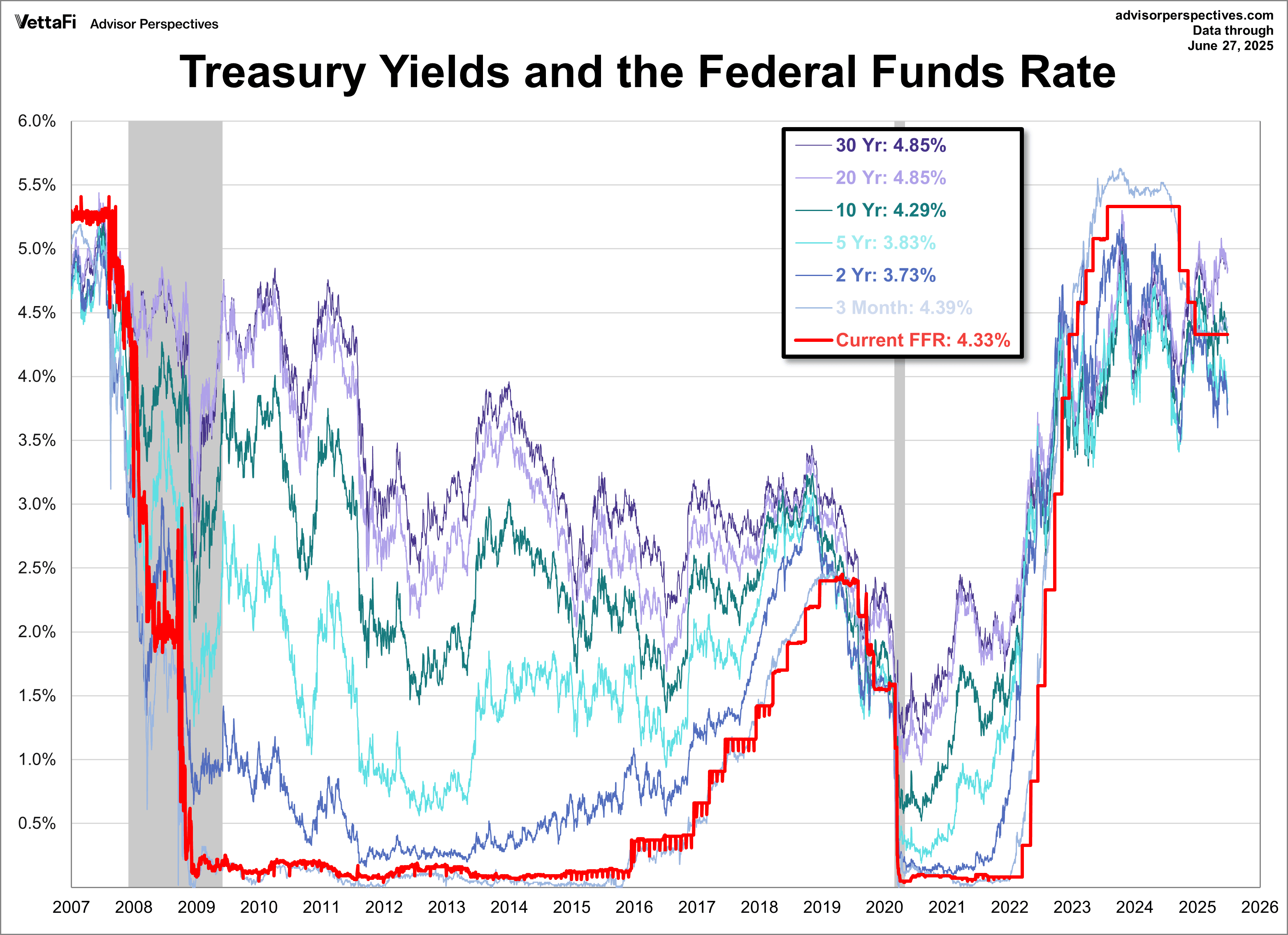

全球殖利率回落,市場預期進一步降息

- 美國10年期公債收報4.39%(周跌6個基點),川普總統表態新任聯準會主席「應支持降息」,交易市場反映2025年降息預期逾50個基點。

- 2年/30年期利差分別報3.30%及4.85%,曲線略為趨平。

-

歐元區Bund殖利率跌3個基點至2.18%,拉加德暗示暫停降息。

-

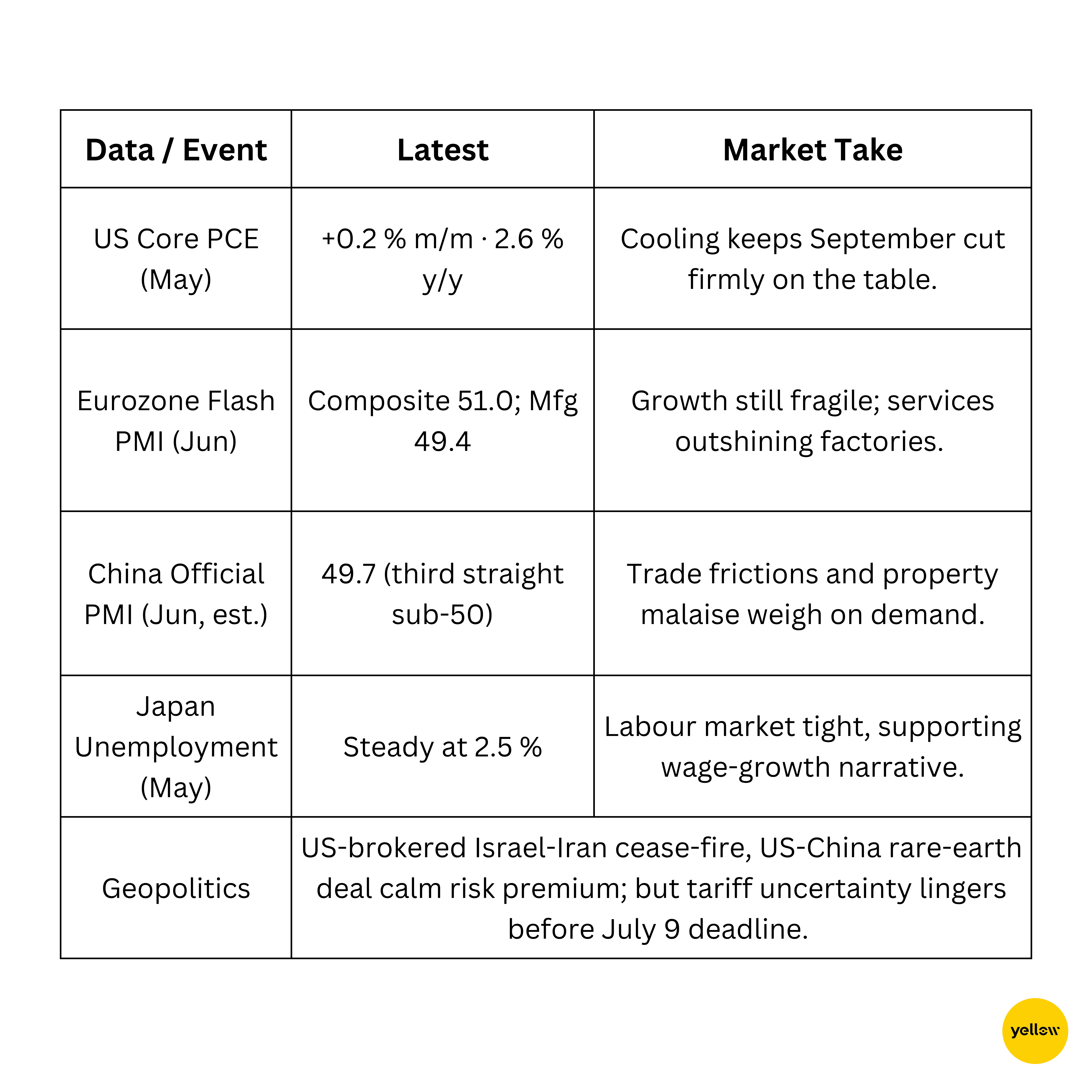

美國核心PCE月增0.2%,仍高於目標,七月降息機率依然有限。

🟪 加密貨幣與另類資產

比特幣觸及108,000美元,政策利多與安全疑慮並存

-

價格:BTC報107,400美元(周漲1.4%);ETH報2,427美元(周跌0.7%)。總加密市值3.29兆美元。

-

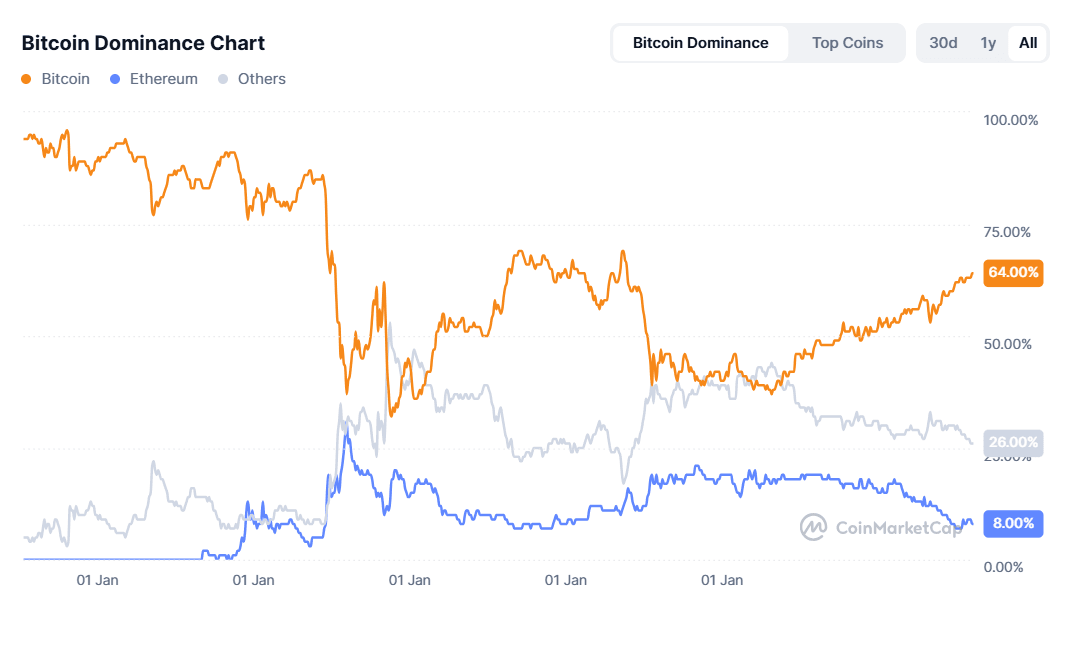

主題:BTC市佔率達64%引發「山寨幣季」話題,投資人輪動高Beta標的(留意Arbitrum、Bonk、Sonic)。

-

監管:美國參議院通過GENIUS Act,首部穩定幣監管法規,要求每月公布儲備狀況。

-

資安:上半年加密竊盜創新高達21億美元,北韓駭客攻擊Bybit佔15億美元,推升鏈上保險需求。

🔶 全球動態與總體趨勢

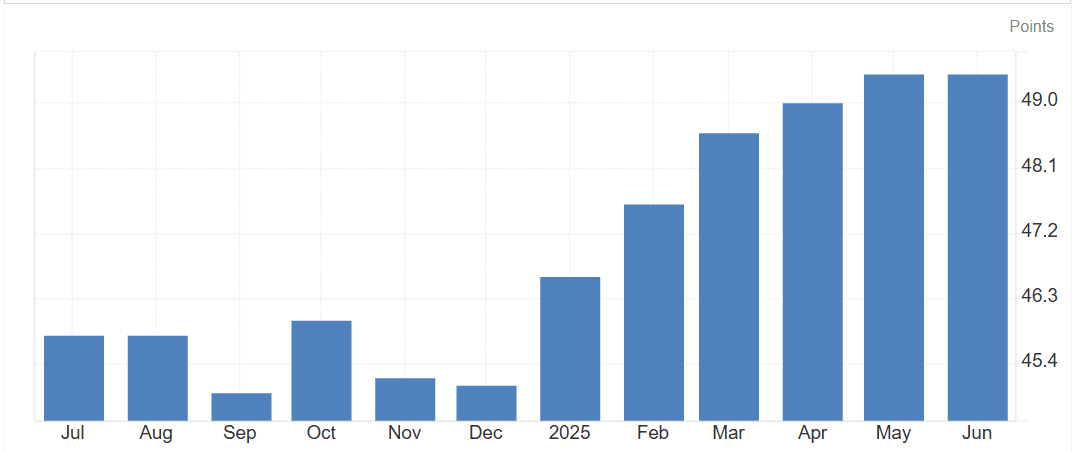

總經訊號混雜,中國轉軟、美國通脹降溫

觀察重點

六月底全球股市強勢創高,原油卻遭遇近兩年來最大單週跌幅。實質殖利率下滑、美元走弱及央行換將預期,帶動全球風險偏好,但資產間分歧進一步擴大:

-

板塊輪動:美國以AI硬體與民生消費類領漲,油股則隨油價退潮。

-

區域差異:日本、印度持續領漲亞洲,受惠於關稅緩解與外資追逐高成長新興市場。

-

跨資產訊號:黃金及債券殖利率回落,反映避險需求降溫,但加密竊盜創新高及中國PMI低於50,維繫尾部風險溢價。

Q2財報與7月9日關稅期限接近,市場進入七月將在「資金驅動」與「政策地雷」之間取得平衡。夏季行情或將快速從「突破」轉為「洗牌」,操作須靈活因應。