即使在震盪市,最大利潤往往藏在大家未來都會用到的基礎設施。當市場冷淡時佈局優質基建項目,等熱度重返時獲利空間數倍膨脹,是經典的逆向操作。

本輪周期焦點正在轉向觸發新應用的基礎設施:比特幣結算的 DeFi、更便宜的 GPU 算力出租、以及防彈級的驗證者模組。在原生幣仍維持低價時,這些賽道的實際應用卻已明顯增長。

本文主角 Stacks (STX)、Akash Network (AKT) 以及 ssv.network (SSV) 屬於以上三者代表——分別支撐比特幣原生智能合約、半價出租稀缺 H100 GPU、以及維護以太坊 restaking 爆發潮的安全性。三者均預計將於 7 月迎來重大推進或資助計劃,有望推升 TVL、手續費銷毀,並重獲市場關注。

為何這三枚代幣現在值得關注?繼續往下看。

Stacks:比特幣 DeFi 收費站,現正超低折扣中

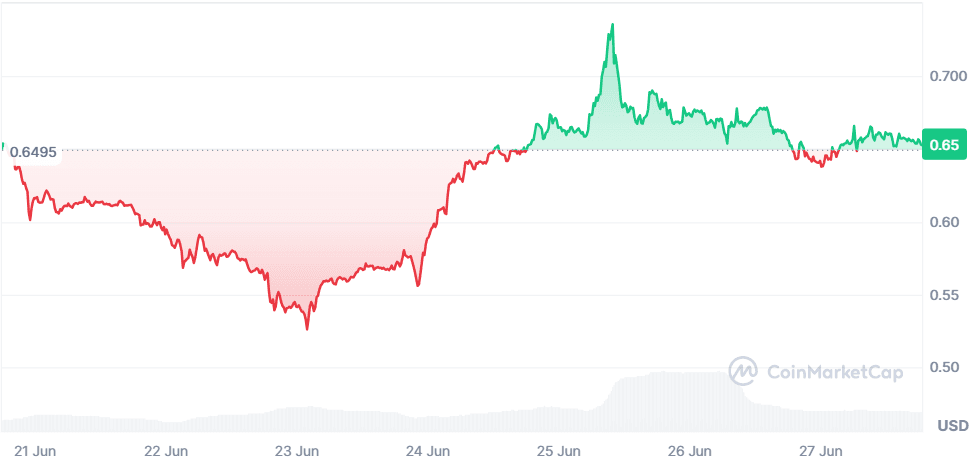

當「比特幣 L2」成最潮熱詞時,Stacks(STX)默默成為最有潛力捕獲這股資金流的核心基建。其網路已與比特幣結算,新版 sBTC 橋終於實現原生 BTC 提領,Nakamoto 升級讓出塊秒級化——全部都於主流流動性大舉湧入前實裝。現 STX 價格僅 $0.65,遠低於 2024 高點,對錯過第一波的投資者而言是標準教科書式抄底強幣。

暴漲與回調

2024 年 1 月 STX 曾自 $1.06 飆至 12 月的 $3.84 歷史高點,受益比特幣二層敘事。但比特幣熱度消退、總體環境轉弱後,STX 一度重挫 83%,至 2025 年 3 月低點 $0.50,幾經盤整回到 $0.60 多。

Stacks 的吸引力在哪?

大咖背書

-

Stacks Foundation 掌舵核心開發資助與 Signer 委託計畫,已吸引 Figment, Blockdaemon 及 Copper 等作為運營者。

-

BitGo、Fireblocks 已在 4/30 提領上線前推出 機構級 sBTC 托管,為大額機構資本掃清最後障礙。

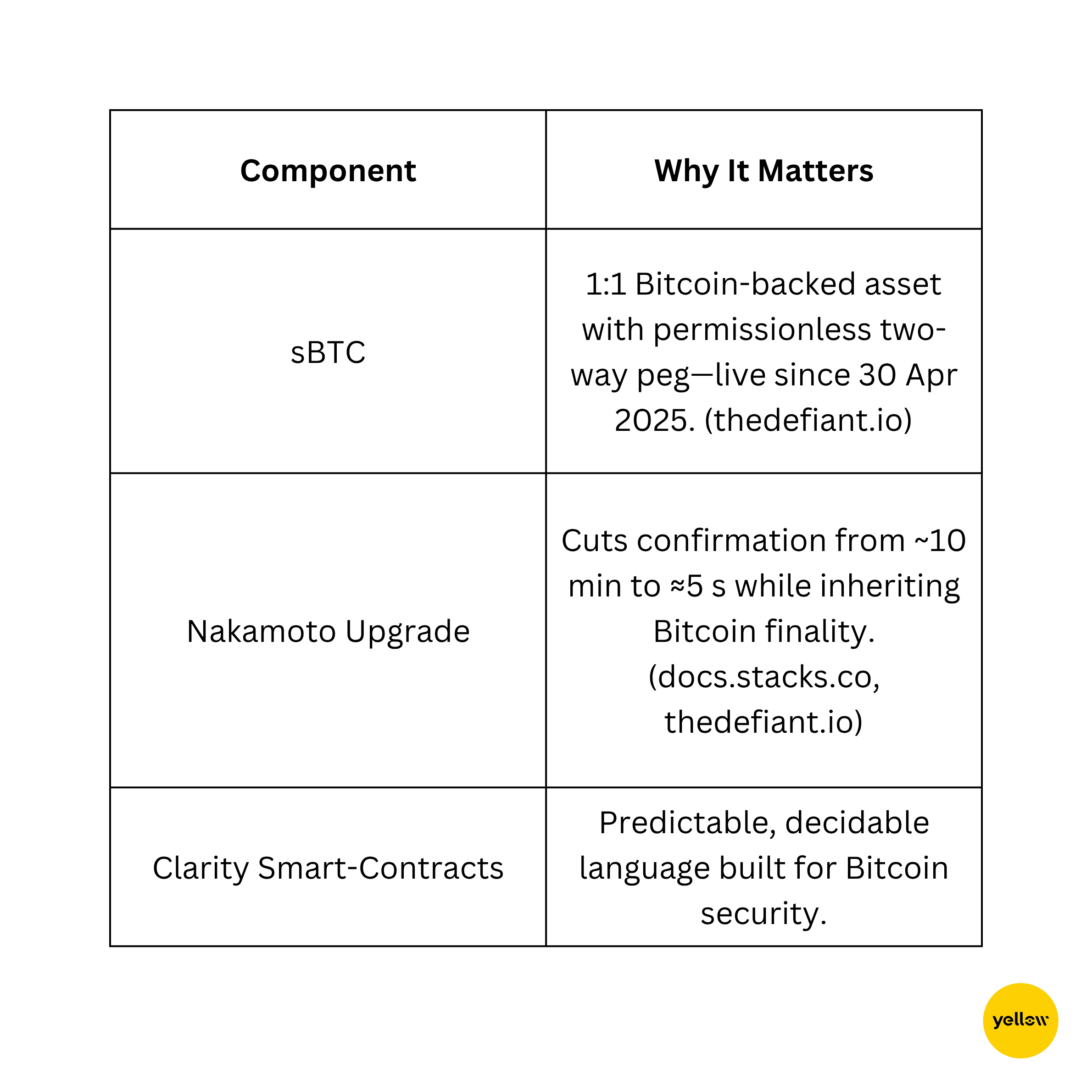

創新產品矩陣

優秀經濟模型

-

Proof-of-Transfer(PoX):STX 質押者每 2,100 個比特幣區塊即可獲得原生 BTC 收益,為 L2 模型中罕見。

-

上限 18.18 億枚,流通約 15.3 億枚。

策略性合作

-

Axelar Mobius Stack:Stacks 預計成為 首波鏈整合 對象,Q3 可原生無阻整合 ERC-20 與穩定幣流動性。

-

駭客松與資助:七月 “Satoshi Upgrades” 駭客松將推出新 vault、借貸與 RW 資產應用並附帶 TVL 激勵。

成長機會

比特幣市值是以太坊兩倍,但鏈上 TVL 卻如九牛一毛。Stacks 形同所有 swap、穩定幣與借貸平台想吸比特幣流動性時,必須繳過路費的「收費站」。這模式正如以太坊上 L2 gas 幣在上一輪的億萬崛起。隨著 sBTC 提領上線 和跨鏈方案到位,用戶範圍從玩家 DeFi 擴展至逐利的機構策略。

為什麼是現在?

✅ 估值重置:已完成路線圖各項重點,STX 仍低於歷史高點約 80%。

✅ 近程催化劑:Axelar 橋提案、七月駭客松流動性挖礦、sBTC 整合等短期利好全於 90 天內落地。

✅ 敘事追風:比特幣 ETF 持續吸金,Stacks 成為最易上車的「挖礦鏟」類型標的。

若比特幣 DeFi 是 2025 必備主題,Stacks 就是「賣鏟人」,目前正處打折清倉。務必審慎管控倉位與風險,本文僅供參考,非財務建議。

Akash Network:仍在超低價的去中心化 GPU 超級雲平台

ChatGPT 問世後,所有 AI 新創、量化機構、獨立開發者都想搶 H100,雲端排隊要等周起步,每小時超過 2 美元。Akash Network (AKT) 提供無許可「GPU Airbnb」,同型晶片半價租給用戶,收入通過原生幣流回系統。本輪周期 GPU 需求、租金收入,皆創新高,幣價卻仍在一美元附近——值得精研的抄底機會。

暴漲與回調

AKT 於 2022 年底觸底 $0.18,於 2025 年 1 月 AI 熱潮中飆升至 $3.90;宏觀逆風與「橋樑攻擊」影響致大多數 DePIN 幣暴跌,AKT 回調 73%,現剩 $1.05 價位。同時,日租收入、GPU 實際使用卻屢創新高。

Akash 的獨特性

大廠背書

-

NVIDIA 供應鏈:Brev.dev(現已被 NVIDIA 收購)將 H100 直接接入 Akash。

-

企業採用:AI 平台如 Prime Intellect 和 NodeShift 已經預設將 Akash GPU 納入訓練流程。

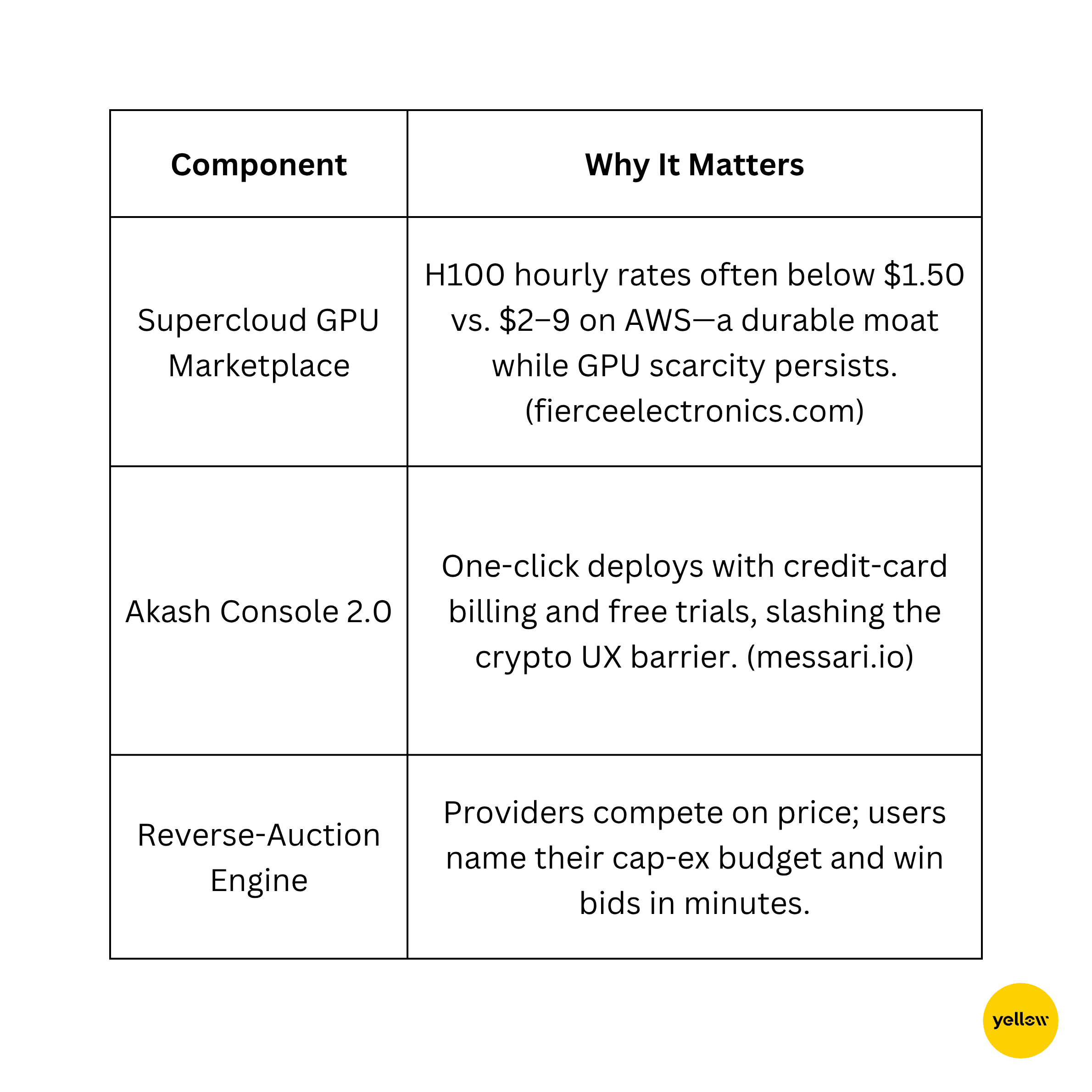

創新產品線

健全經濟學

-

上限 10 億枚;流通量 8.89 億。質押者不但保護主鏈,同時可獲得新幣膨脹及 100% 網路費用。

-

AKT 2.0 草案(正在社群審議),將通膨部分變為獎勵基金且新增 手續費銷毀機制,使用量越大流通量越緊。

關鍵合作夥伴

-

Venice.ai、Sentinel Scout、Passage 等 AI 與遊戲應用共同推升 三位數 GPU 需求成長。

-

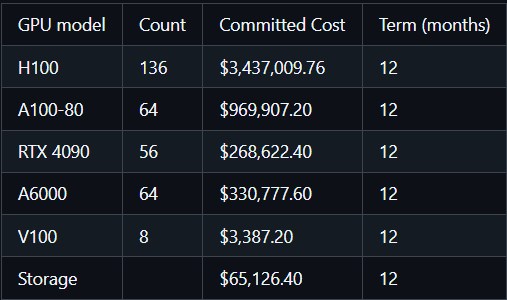

Provider Incentives Pilot 2:$1,000 萬資助推進業者擴建 GPU 容量,單季新供應已成長 37%。

成長潛力

全球 GPU 市場年年增長,預測 2032 年將突破 $4,600 億美金。所有 AI 任務、繪圖作業,都會燃燒 AKT 手續費與質押鎖倉。2024 年度營收已年增 1,731%,甚至還未開放信用卡入金及企業級 SLA。若 DePIN 成新一波主故事,Akash 是現階段唯一有落地、有現金流的公鏈。

為什麼是現在?

✅ 極度折價:GPU 租賃、手續費、供給量三創高,AKT 仍在年初高點下約 80%。

✅ Q3 催化劑:

- 超級雲第二階段 新增鏈下庫存及密鑰管理(企業必備安全功能)。

- 信用卡、法幣入金嘗試吸引非幣圈開發者,新需求無新代幣稀釋。

✅ 整體追風:AI 模型規模暴增,傳統主機租金昂貴,Akash 反拍賣模式成為最便宜的基建選擇。

若去中心算力是 Web3 下一個兆美元級領域,Akash 即是這股資本進出的閘道,現僅一美元。理性控制部位、預期波動,本文僅供參考,非財務建議。

ssv.network (SSV):超低價中的驗證者驅動 Restaking 引擎

以太坊再質押熱席捲全鏈生態,而 ssv.network 是目前絕大多數 AVS (Actively Validated Services) 資安依賴的基石。其分布式驗證者技術(DVT)已保護 88.3 萬顆 ETH(約 30 億美元 TVL),而幣價僅 7 美元左右,距離 2024 年高點已暴跌 89%。SSV 2.0 將於近期推進,同時 7/1 Based Rollup 峰會即將曝光新整合,堪稱基建賽道最大折價之一。

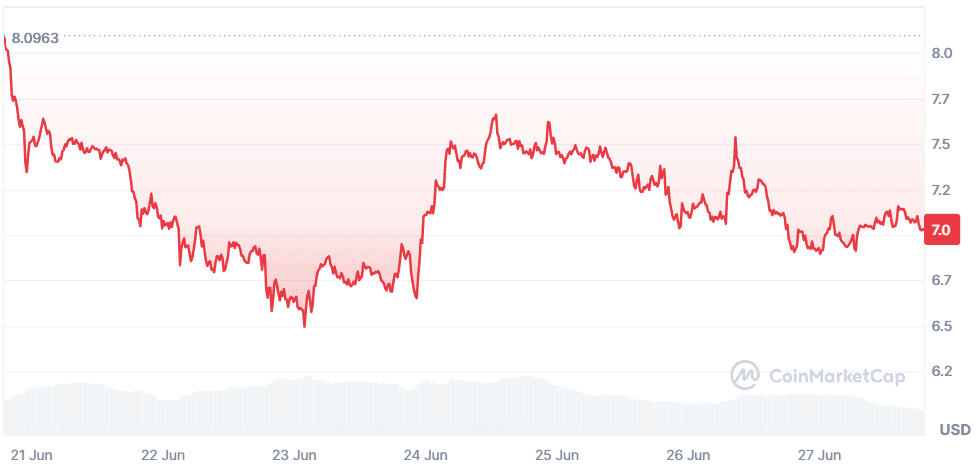

暴漲與回調

2023 年底 SSV 價格自 8 美元躍升,至 2024 年 3 月再質押熱潮期間衝上 62.32 美元新高,但隨後走弱,於 2025 年 5 月落底至 6.5 美元。即便 TVL 與驗證者數不斷創高,價格卻未見回升,出現敘事與基本面嚴重背離。

SSV 的獨特性

巨頭加持

-

ether.fi、EigenLayer、Lido Simple-DVT 均以 SSV cluster 加固驗證資安。ether.fi 單月即拉升 SSV TVL 至 20 億美元。

-

企業級節點:P2P.org、Figment、Blockdaemon、Copper 等已註冊運營,網絡基礎極具藍籌實力。

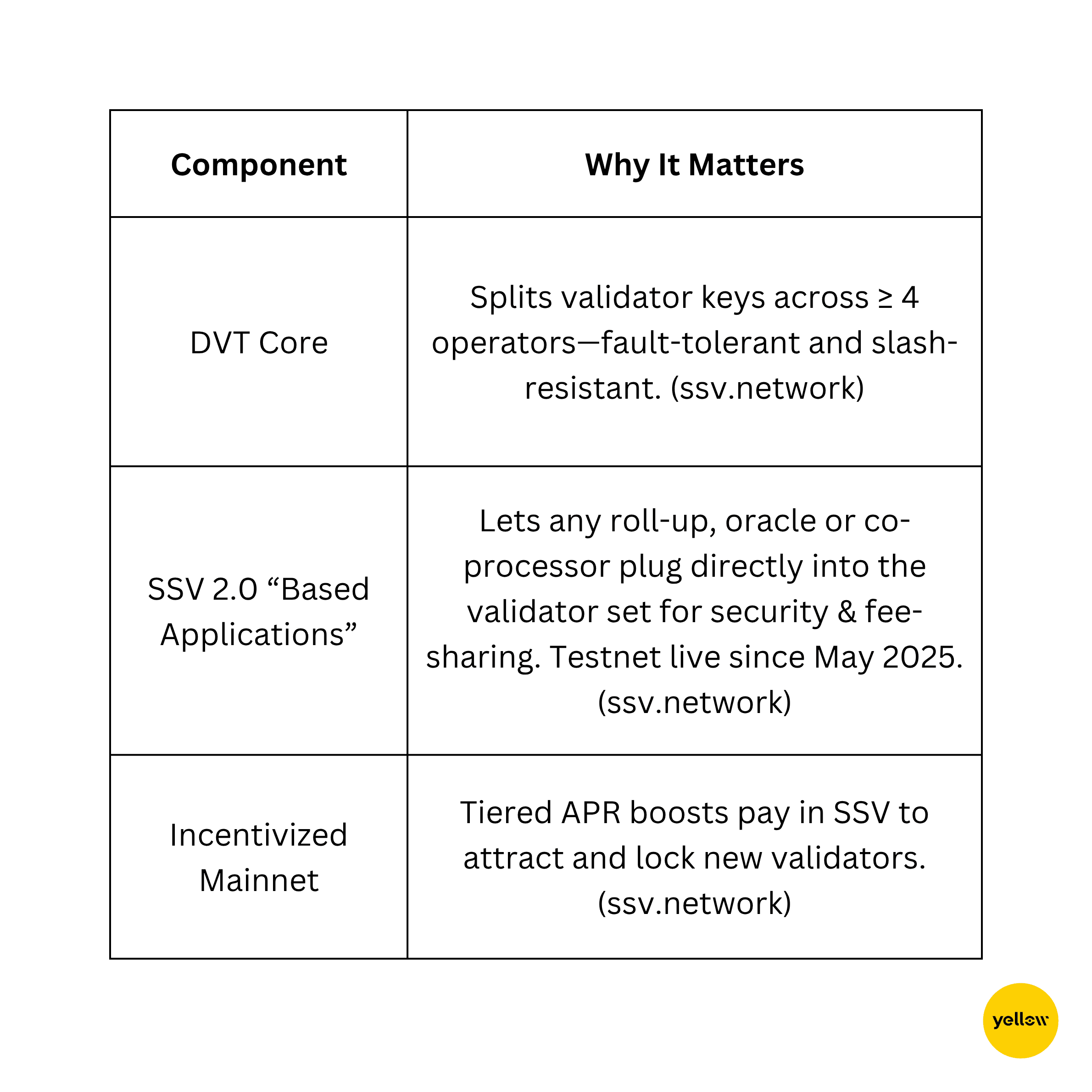

創新產品

強勢經濟學

- 總量上限 1,100 萬(DAO 釋放後流通 1,270 萬左右)。

- 驗證者需抵押 SSV 保證金,並可獲取 100% 網絡手續費,基金會無提成。

- SSV 2.0 提案 引入 bApp 費用銷毀,直接轉化用戶量化為幣本位通縮。

關鍵合作

-

EigenLayer 原生再質押 指南現已上線,一鍵整合... EigenPod + SSV 機構級部署

-

Ether.fi Learn-&-Earn 及 P2P.org 企業級再質押管道 持續吸引新一波大型機構用戶加入。

成長機會

再質押的 TVL(總鎖倉價值)已經橫跨 EigenLayer、ether.fi 等協議突破 150 億美元大關,但每新增一個 AVS 都需要更強固的驗證器叢集。SSV 就像是賣鏟子的生意:每當 AVS 啟動新驗證器,就必須鎖倉 SSV、支付 SSV 費用,同時加深自身難以被抄襲的護城河。隨著 SSV 2.0 將驗證器轉型為可疊加收益的「Based App」,可分潤池將從單一質押業務拓展至所有需要以太坊級經濟安全性的鏈上服務。

為什麼是現在?

✅ 事件驅動催化劑:SSV 將於 7 月 1 日主導 Based Rollup Summit,屆時核心開發團隊將現場展示首批 bApp 部署;歷來科技會議的利多消息,常常會提前反映在價格上。

✅ 估值重設:價格距離歷史新高下跌 89%,但 TVL 年增 50%;風險報酬比極具吸引力。

✅ 再質押飛輪效應:每一個 EigenLayer AVS 上線(如預言機網路、協處理器、Based Rollup),都必須配置 DVT,而 SSV 是預設供應商,每次都能以鎖倉 SSV 收費。

如果下一個周期的贏家會是大家都在搭建的基礎設施層,現在的 SSV 就是驗證者安全的樞紐,但它的市價卻像是市場忘了這個藍圖。和往常一樣,請為波動性適當配置部位、設好停損,並記住本文僅供資訊參考,非投資建議。

總結

基礎設施或許不會像迷因幣那樣佔據新聞頭條,卻是所有敘事的骨幹。當資金輪動重返加密高風險資產時,已經能產生現金流的平台,往往會率先且幅度最大地被重估。

在單一配置中,STX、AKT 以及 SSV 具備:

✅ 堅實的基本面:主網已上線、活躍用戶、可見且持續的收入流。

✅ 技術準備到位:sBTC 可提領、Supercloud GPU 庫存,以及 SSV 2.0 都已在本季度交付或擴展。

✅ 群眾矚目的催化劑:七月駭客松、企業級 GPU 試點計劃,以及 Based Rollup Summit 都將直接推升其媒體聲量。

雖然價格距離 2024 年高點仍有 70–90% 的跌幅,但鏈上各項核心數據卻持續成長。這種價值錯配,正是老練投資人尋找「逢低買進」機會、等牛市敘事回歸之際會逮住的窗口。